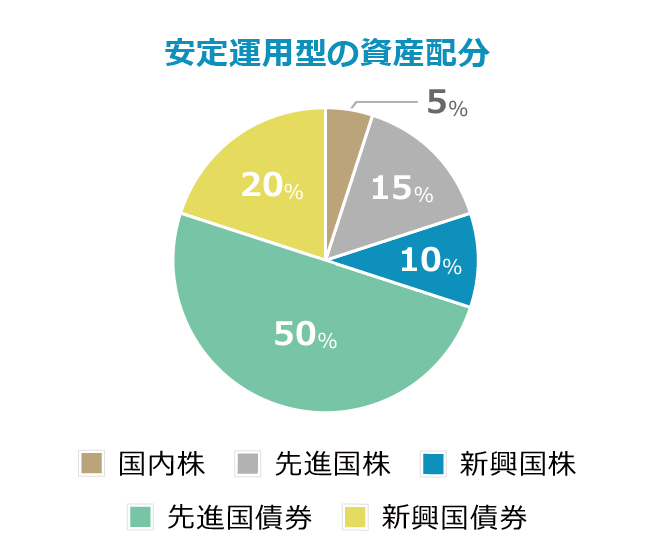

リスクを抑えた安定運用の場合は債券の割合を多めに

35歳の人が毎月1万2000円ずつ積立を行った場合、60歳までに積み立てる元金は360万円になります。

「定期預金や保険商品など、元本確保型の商品のみで積み立てをした場合、60歳で受け取れる金額は、この金額にわずかに利息がついた程度となるでしょう。せっかく確定拠出年金をやるのなら、少しは運用も挑戦しましょう」と氏家さん。

では運用をすると、どれくらいお金を増やすことができるの?

「今回、投資信託の情報と投資ツールが豊富にそろったモーニングスターのサイトで目標別に3つの資産配分を作ってみました。まずひとつ目はリスクを抑えた安定運用で、年平均1.8%程度の運用(25年後の目標額450万円)をめざしたものです。割合は図をご覧いただいた通りで、債券が多めの資産配分となっています」(氏家さん)

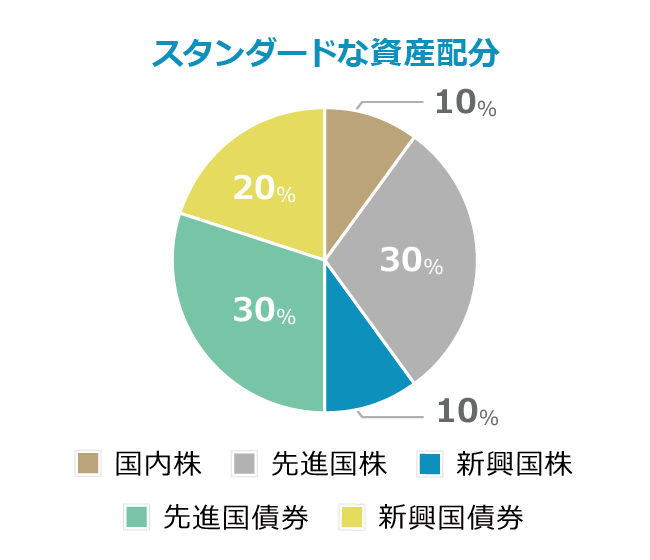

中程度のリスクとリターンをめざすなら、株と債券を50%ずつ

ではもう少しリターンをめざしたい場合はどうすればいいの?

「中程度のリスクとリターンをめざすなら、株と債券を50%ずつ組み合わせたスタンダード型の資産配分となります。こちらはその一例です。年3.2%程度の運用利回りで運用できた場合には、25年後には550万円程度になると期待できます。ただし、期待リターンが大きくなるほど、値動きの可能性も大きくなるため、下がるときには、安定運用型よりも大きく下がりやすいと思ってください」と氏家さん。

リスクを取るのは怖いけれど、それでも運用したほうがいい?

「確定拠出年金は、そもそも退職金や年金づくりの制度であり、途中引き出しができません。10年以上の運用期間があれば、途中で相場が下落することがあっても次の上昇を待つことができるでしょう。定年までまだ間がある50歳以下の人ならば、もしも今後相場が下がっても、値下がりしたにときにまとめて解約しないですめばOKと考えて、この程度の運用をしてもいいのではないでしょうか」(氏家さん)

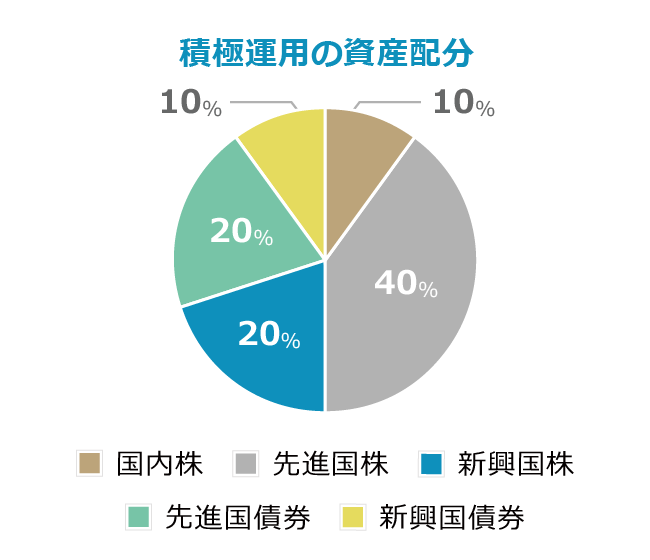

すでにまとまった預貯金がある場合、積極運用も考えてみよう

ではもっと積極的な運用をしたい人はどうすればいい?

「こちらが、積極的な運用をしたい人向けの資産配分の一例です。リスクをとって積極的にリターンを目指したい人に向いています。毎月1万2000円ずつ25年間積立(元金360万円)を年5.1%程度の運用利回りで運用できたとすると、25年後には倍の720万円になると期待できます。より大きなリスクをとっているので、値下がりのリスクはその分大きくなりますが、増える可能性もその分大きくなっています。

資産の内訳をみると、債券が30%で、株が70%と株の割合が高いことに気がつくでしょう。また、新興国が占める割合もずいぶん高くなっています」(氏家さん)

積極的な運用はどんな人におすすめ?

「資産配分を考えるときには、確定拠出年金だけでリスクを考えてしまいがちですが、実際は、資産全体で考えることも重要です。すでにまとまった預貯金があり、投資はほとんどしていないという人の場合、すでに安全資産をしっかり確保できています。老後まで10年以上の運用期間があるのであれば、確定拠出年金は積極運用の資産配分で行ってもいいでしょう」と氏家さん。

教えてくれた人

氏家祥美(うじいえよしみ)さん

ハートマネー代表。

ファイナンシャルプランナー・キャリアコンサルタント。家計の見直し相談や講演活動を通じて、お金の基礎知識を伝えている。お金だけじゃない『幸福度の高い家計づくり』を総合的にサポートしている。zoomなどを使ったオンラインでの家計相談も受付中。

【マネー特集】働く女性のお金のハナシ

先行き不透明な時代、多様化するライフスタイル。お金に関して、漠然とした不安は感じるけれど、分からないことだらけ。みんなどうしてるの? 気になるけれど、聞きづらい。情報も多すぎて、どれが私に合っている話なのか、見分けもつかない。そこでOZmallが女性たちに、これから先も“私らしく”過ごしていくために必要なお金の新常識を提案します。