教育費のルールは、「高校までは我が家で出せる範囲」で

教育費はいったいどれくらいかかるの?と不安になるもの。どうやって考えたらいいの?

「子どもの教育費は、『学校』と『塾や習いごと』の大きく2つに分けて考えましょう。

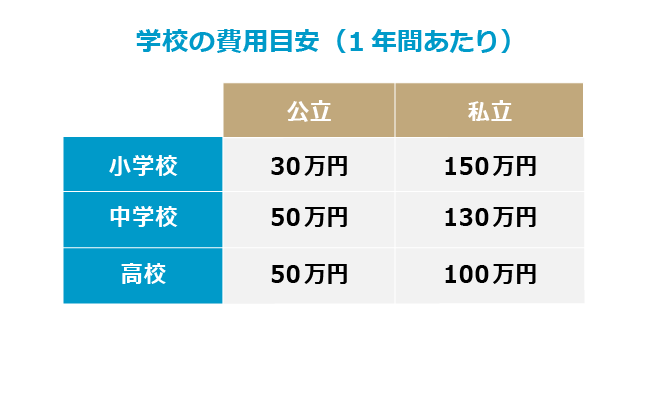

まず学校では、年間で平均すると、小学校は約30万円(公立)、約150万円(私立)、中学校では約50万円(公立)、約130万円(私立)、高校では約50万円(公立)、約100万円(私立)です(※1)。これ以外に諸費用がかかる場合や、学校によっても異なるので、あくまでも目安としてください」(西山さん)

では習いごとや塾はどれくらい費用がかかるの?

「塾では、受験のために塾に通うと、夏期講習や冬期講習などをあわせて、年間50万円~120万円程度かかるのが一般的です。塾と併用して、個別塾や家庭教師などをつけるケースもあります。

習いごとでは、水泳やピアノ、バレエでは、週1回程度なら月額7000~8000円程度が一般的です。ピアノなら、家で練習するためのピアノの購入が必要になったり、発表会で費用がかかったりというケースもあります。バレエでは、発表会で費用がかかるほか、レオタードなど指定のものを購入する場合もあります。

今人気のプログラミング教室などに通わせると、月1万円以上というケースも多いです。

ただし、民間の運営ではなく、自治体が運営しているところなら、比較的安めです」と西山さん。

西山さんによると、学校の費用も塾や習い事の費用も、実は「どれくらいかかる」ではなくて、「どれくらいかけられるか」を考えることが大事なんだそう。それは、家庭の収入も子供にかけたい教育の内容も、大きく異なるから。

「基本的には、0歳から高校生までは、『年間の収入でやりくりできる学校や習い事』にすることが大切。『周りが習い事をいくつもやっているから』『塾に行き始めたから、うちも』と周囲に合わせるのではなく、周囲の情報も参考にしつつ、我が家の教育方針とお金のプランを考えたうえで進めていきましょう」(西山さん)

※1 文部科学省「子供の学費調査(平成28年度)」より計算。総額を年数で割って出している概算

大学以降のお金は、児童手当と貯金で貯める

では、高校卒業以降のお金はどうしたらよいの?

「大学以降は一番大きなお金がかかる、と考えておいたほうがいいです。大学は4年間と思っていても、私立に行ったり、1人暮らしをしたり、医歯薬系で6年間通ったり、大学院や留学など、思っている以上にお金がかかるケースがあるからです。

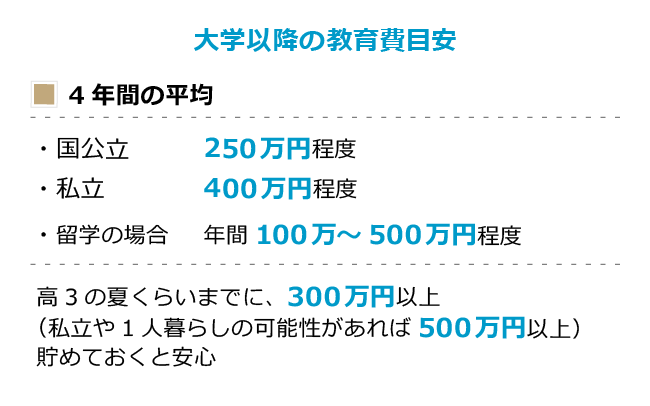

例えば、大学の費用では、年間あたりの平均では、国公立大では約54万円。私立大では90万円ほどです(※2)。他に入学金などもかかりますし、理系の場合や大学院に進学した場合、また1人暮らしにした場合にも費用はかかります」と西山さん。

大学費用はどれくらい貯めておくべき?

「4年間の平均では、国公立では250万円程度、私立では400万円程度かかり、1人暮らしの費用なども加わる場合も考えると、親の4年間の収入でまかなうのは大変なので、高3の夏くらいまでに、300万円以上(私立や1人暮らしの可能性があれば500万円以上)貯めておくと安心です。

留学の場合は、実に幅広いですが、学費としては年間100万~500万円程度が目安。滞在費もかかるため、物価が高い地域に行けば、さらにお金を準備しておく必要があります。奨学金などもありますが、確実にもらえるかはわからないので、早いうちからお金を準備しておくに越したことはないでしょう」(西山さん)

これらのお金を貯めるために、西山さんがおすすめするのは「児童手当」をすべて貯めること。

「0歳から貯めていけば、およそ200万円になり、大学費用の大きな柱になるからです。さらに、預貯金で子供が小さいうちから少しずつ貯めていきましょう。子供の名前の通帳に入れておけば、旅行や住宅購入などで使ってしまうことを防げます。

いざ高校生になってから貯め始めても間に合わない可能性が高いので、ずっと先のことだと感じるかもしれませんが、子供が小さいうちから貯めておくことをおすすめします。多めに貯めて、残ったら夫婦の老後資金にすることもできるからです」と西山さん。

※2 文部科学省「私立大学等の平成28年度入学者に係る学生納付金等調査結果について」「国公私立大学の授業料等の推移」「公立短期大学授業料等」より

「学資保険」はどうしても貯金が苦手な人なら

ほかに教育資金を貯める方法はあるの?

「『学資保険』を選択肢として考える人も多いでしょう。子供が生まれて学資保険に入らなきゃという声も聞きますが、今は超低金利時代なので、あまりおすすめはしていません。なぜなら、現在の超低金利が十数年固定されてしまうからです。今は預貯金にしておき、もし今後金利が高くなっていくことがあれば、その際に預け先を変えるというのもひとつの選択肢です。

とはいえ、『保険』ということで強制的に貯める仕組みができるので、貯金が苦手な人は、貯める方法のひとつとして活用してもいいでしょう」(西山さん)

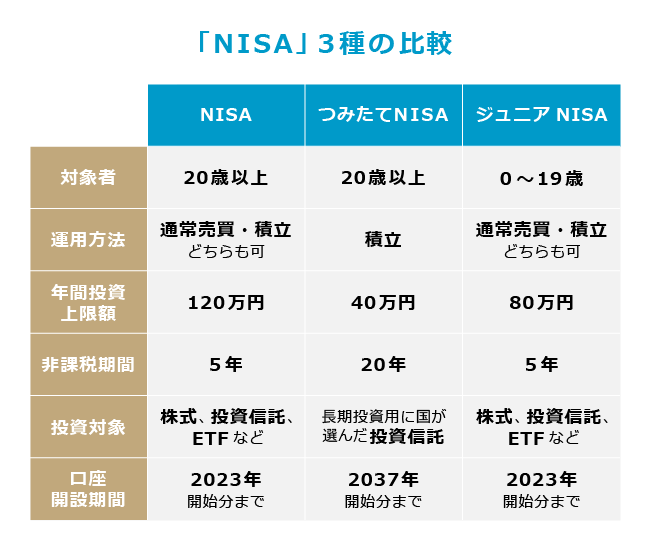

では親が子供のために貯められる「ジュニアNISA」ってどうなの?

「ジュニアNISAは、年80万円まで、最長5年間、投資で出た利益が非課税(通常は20.315%の税金がかかる)になる制度。ただし、原則的には子どもが18歳(目安は高3)の12月末まで(※3)出金できないことに注意です。大学受験費用というより、大学入学以降の費用のイメージです。親のNISAやつみたてNISAなら、いつでも売却&出金できるので、あえてジュニアNISAを使わないというのも方法です。

また、投資なので、元本を割れる場合もあります。あくまでも預貯金に加えて、貯める方法のひとつとして考えておきましょう」と西山さん。

「投資には、世界経済の成長の波に乗ることができるというメリットがあります。貯金、保険、投資のどれかひとつに偏るのではなく、いくつか分けて準備することがおすすめです」(西山さん)

※3 3月31日時点で18歳である年の、前年12月31日までの間は払い出し不可

教えてくれた人

西山美紀さん

出版社で編集・マーケティングを経験後、独立してファイナンシャルプランナーの資格を取得。単に貯蓄額を増やすのではなく、うるおいのある毎日になるためのお金の貯め方・使い方について女性誌やWEB等で発信中。著書『お金が貯まる「体質」のつくり方』(すばる舎)。男女の子を持つ二児の母。

【マネー特集】働く女性のお金のハナシ

先行き不透明な時代、多様化するライフスタイル。お金に関して、漠然とした不安は感じるけれど、分からないことだらけ。みんなどうしてるの? 気になるけれど、聞きづらい。情報も多すぎて、どれが私に合っている話なのか、見分けもつかない。そこでOZmallが女性たちに、これから先も“私らしく”過ごしていくために必要なお金の新常識を提案します。